목차

- 1 1분기 영업이익 259억 원 추정…주요 모멘텀 남아

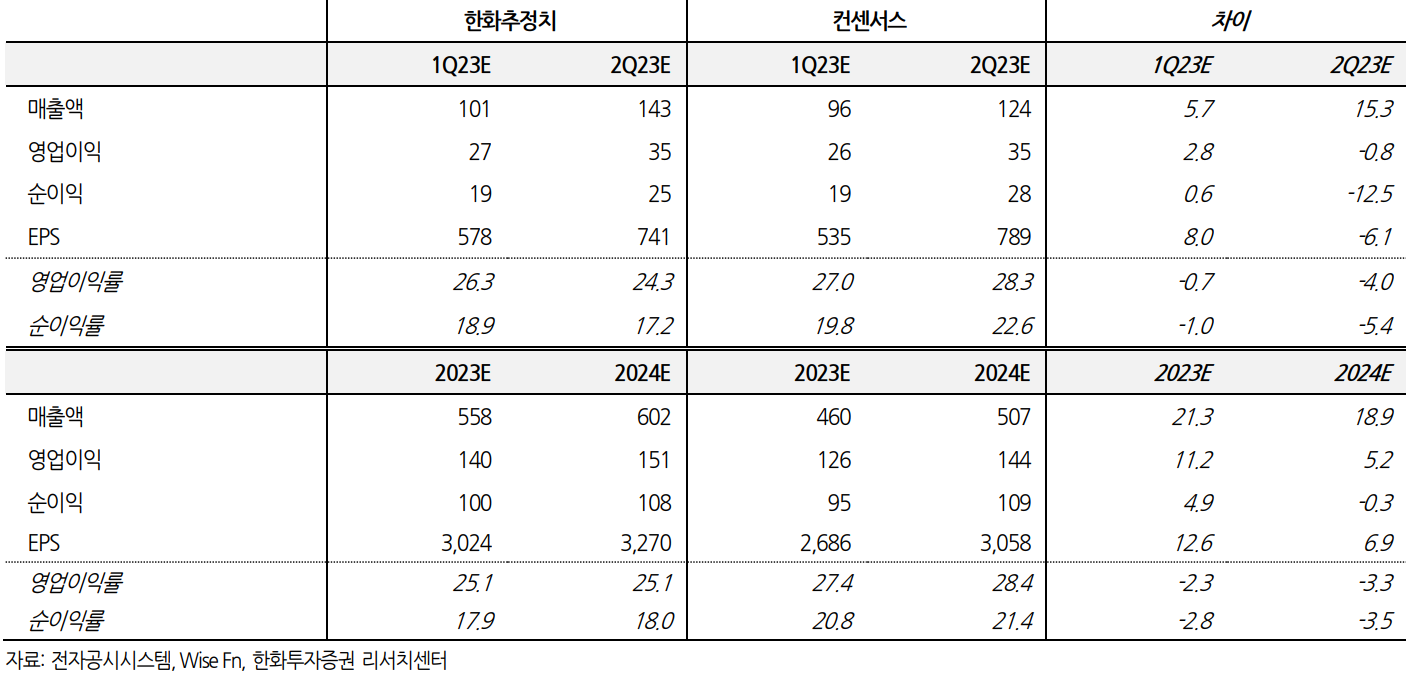

- 1.0.0.1 한화투자증권은 1분기 제이와이엔터의 연결 기준 매출액과 영업이익을 각각 1013억 원, 267억 원으로 추정한다.

- 1.0.0.2 영업이익 기준 시장기대치 259억원에 부합했을 것으로 판단했다.

- 1.0.0.3 실적요인을 보면 1분기 추정 전체 앨범판매량은 약 300만장으로, 주요 판매 실적으로는 TWICE(174만장), NMIXX(68만장) 컴백과 Stray Kids 구보 판매(44만장)가 있었다. 공연 매출액은 약 65억원 발생했을 것으로 추정하는데, 일본 지역(2분기 반영 예상)을 제외한 Stray Kids 투어 및 ITZY 투어 실적이 반영됐을 것으로 보인다.

- 1.0.0.4 외국인의 러브콜도 잇따르고 있다. 지난 14일 기준 JYP Ent.의 외국인 지분율은 43%를 넘겼다. 앞서 한화투자증권은 지난 1월 발간한 엔터 산업 자료에서 “JYP의 System을 사는 것은 K-Pop산업에 투자하는 것과 등가교환”이라는 의견을 제시했다.

- 1.0.0.5 제이와이피엔터는 국내 주요 4사 중 가장 먼저 레이블 시스템을 구축했다. 북미 지역 M/S 확장을 위해 주류 레이블과 전략적 협업 관계를 구축했다. 기획사 전통적 본업 역량으로만 평가했을 때 가장 우월하다는 판단이다.

- 1.0.0.6 이는 TWICE나 Stray Kids 등 회사 주요 IP(지적재산권)가 보여주는 성과들(20번째 앨범 발매 173만장 판매, 북미 스타디움 투어)로 확인할 수 있다. 그동안 회사의 가장 ‘아쉬운 부분’으로 꼽힌NMIXX의 최근 성장(북미 8개 도시 포함 글로벌쇼케이스 투어, 빌보드 200 진입)도 긍정적이다

- 1.0.0.7 한화투자증권은 앞으로 주가에 영향을 미칠 수 있는 주요 모멘텀으로 Stray Kids 앨범 발매(2분기 확정,4분기 추정)와 3분기부터로 예상되는 전년 대비 확장된 투어, TWICE 유닛(일본 미사모 3분기) 및 완전체 앨범(4분기) 발매와 대규모 투어, A2K Project 5월 중 유튜브 콘텐츠 공개 이후 4분기 데뷔 등을 제시했다.

- 2 트와이스, 다섯 번째 월드투어서 콘서트 수용 캐파 주목

- 2.0.0.1 미래에셋증권은 리퍼블릭 레코드와의 파트너십(20년) 체결 이후 JYP 아티스트들의 북미 진출이 활발한 것을 모멘텀으로 꼽았다.

- 2.0.0.2 트와이스가 3월 발매한 12번째 미니앨범 ‘READY TO BE’는 발매 이후 빌보드 200에서 2주 연속상위 20위권 차트에 진입했다. 음반 발매 활동 이후 14개 지역 17회 규모의 다섯 번째 월드투어가 예정되어 있다. 공연 라인업은 1차 우선 확정 기준이다.

- 2.0.0.3 23년 트와이스의 다섯 번째 월드투어에서 가장 주목할 점은 콘서트 수용 캐파이다. 평균 3만명 이상의 모객이 가능한 스타디움 공연이 6회로 트와이스의 미국 팬덤 규모 증명인 셈이다. 8만명 수용 캐파의 뉴욕 메트라이프 스타디움과 7만명 수용 캐파의 LA 소파이 스타디움 공연 매진을 기록하며 올해 트와이스는 작년(북미공연 30만명 모객)에 이어 양질의 성장이 기대된다. 트와이스가 동원 가능한 모객 수가 높아짐과 동시에 티켓 가격이 향상되기 때문이다.

- 2.0.0.4 애널리스트들의 제이와피엔터를 보는 눈길은 따뜻하다.

- 2.0.0.5 박수영 한화투자증권 연구원은 “ 목표주가를 기존 100,000원에서 115,000원으로 상향하며 Targe P/E배수를 기존 33배에서 37배(12mth Fwd P/E ’18-‘19년 MAX)로 조정했다”며 “업종 내 최선호주 의견을 유지한다”고 말했다.

- 2.0.0.6 차유미 미래에셋증권 연구원은 “실적은 업황과는 무관하게 우상향 추이를 기록하며 불확실한 업황에서는 동종업계(peer) 대비 가치가 더욱 높아질 것으로 예상한다”며 “목표주가는 9만5000원으로 올해 예상 EPS 2,724원에 동사의 최근 3개년 평균 P/E 배수인 35x를 적용해 산출했다”고 덧붙였다.(출처=한화투자증권, 미래에셋증권 리포트 인용)